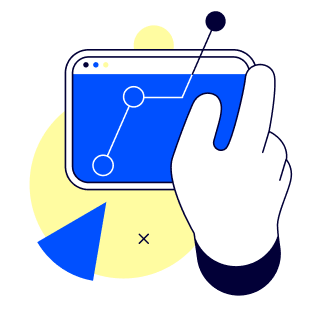

Software Integral para la Gestión de Impuestos en Asesorías, PYMEs y Autónomos

Gestión de Impuestos Eficiente con Quantum

En Quantum, entendemos que el cumplimiento de las obligaciones fiscales puede ser una tarea compleja y demandante. Por eso, hemos desarrollado una solución integral todo en uno que permite gestionar y presentar todos tus impuestos de manera rápida, eficiente y conforme a la normativa vigente. Ideal para asesorías, PYMEs y autónomos.

Productos Asociados a la Facturación

¿Tienes alguna duda sobre esta funcionalidad?

Sí, Quantum es una solución cloud, lo que significa que puedes acceder a ella desde cualquier lugar con una conexión a internet, ya sea desde tu ordenador, tablet o smartphone.

Absolutamente. Quantum utiliza cifrado de datos y realiza backups regulares para garantizar la seguridad y disponibilidad de tu información. Además, cumplimos con todas las normativas de protección de datos.

Quantum automatiza la preparación y presentación de todos los modelos tributarios necesarios, integrando la información de facturación y contabilidad para generar y presentar declaraciones automáticamente.

Empieza en Quantum ya y Simplifica la Gestión de tus impuestos hoy mismo